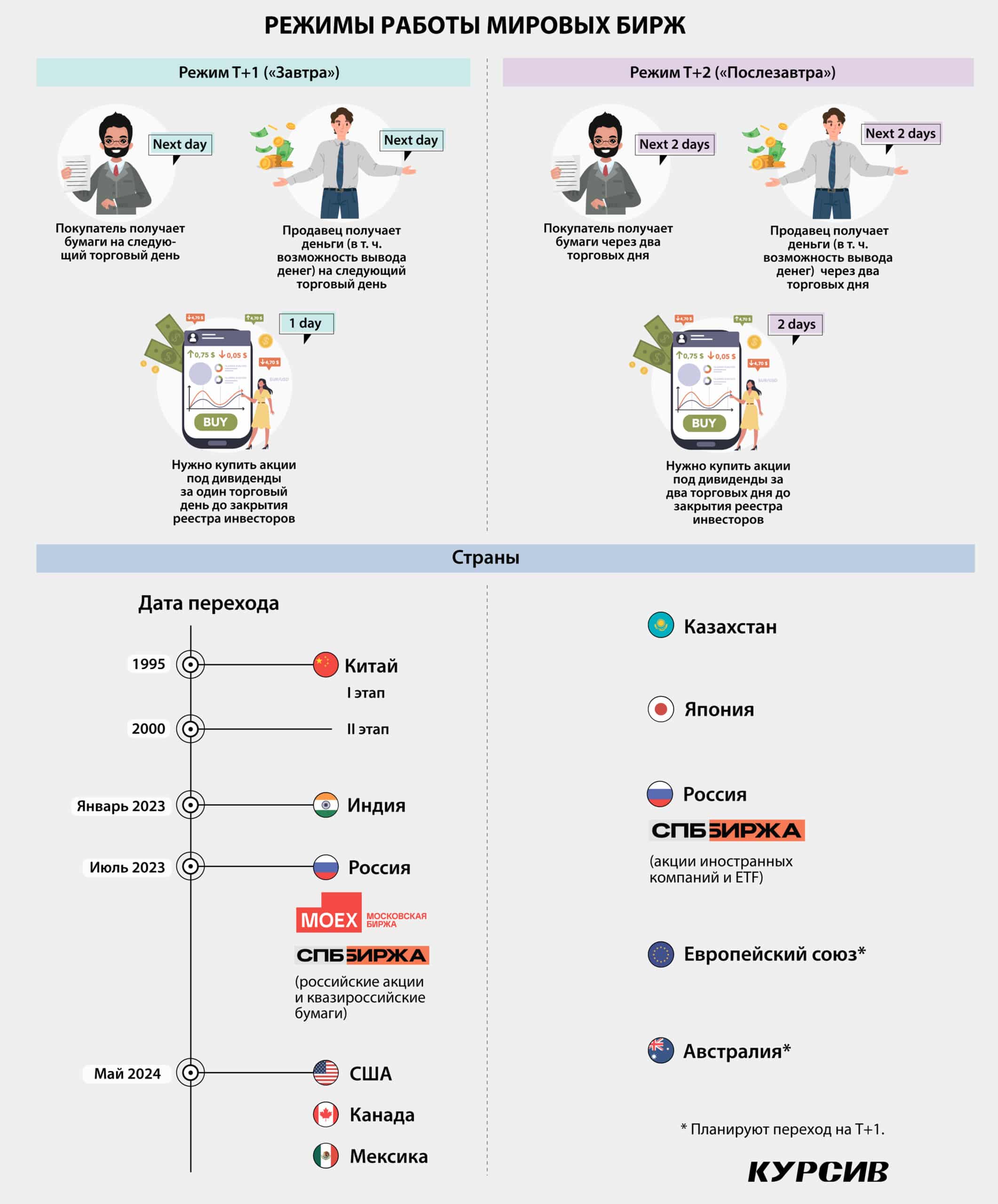

В конце мая биржи США, Канады и Мексики перешли на единый режим расчетов ценными бумагами с T+2 на T+1. В режиме с поставкой «завтра» также работают биржи России, Индии и Китая. Рассматривают переход на T+1 и европейские площадки. С чем связан тренд и как он отразится на частных инвесторах – в материале «Курсива».

Американские биржи с 28 мая перешли на новый режим торгов и расчетов. Цикл расчетов по сделкам в американском депозитарии Depository Trust & Clearing Corporation (DTCC) сменился с T+2 на T+1. Раньше расчеты по сделкам на NYSE, NASDAQ и других площадках США проходили на второй рабочий день от даты сделки. Теперь – на следующий рабочий день от даты сделки. Одновременно на новый режим торгов перешли площадки Канады и Мексики.

Переход на расчетный цикл Т+1 – это общемировой тренд, которому следуют крупнейшие торговые площадки, отмечают в KASE: на международном рынке исторически существует тенденция к сокращению расчетного цикла. Первый известный срок отложенных расчетов был равен T+14. Далее этот срок постоянно сокращался. Предпосылки к сокращению расчетного цикла появились после анализа регуляторами ведущих стран результатов финансового кризиса 1989 года.

Американские рынки вернулись к режиму торгов Т+1 впервые со времен «ревущих двадцатых». США отказались от системы торгов с поставкой «Завтра» почти 100 лет назад из-за возросшего объёма торгов, пишет Bloomberg. Тогда торговля акциями включала физический обмен бумажными сертификатами акций, который часто занимал несколько дней. Срок расчетов по сделкам в итоге продлили до пяти дней. Постепенно с ростом автоматизации расчетный цикл начал сокращаться: сначала до трёх, затем и до двух дней. Возврат режима Т+1 должен ускорить расчеты и снизить риски в финансовой системе, считают в агентстве.

На сегодняшний день в режиме расчетов T+1 работают биржи в Индии, России и Китае. Как отмечают учёные Шанхайского института перспективных финансов (SAIF), «уникальный» на то время режим торгов с расчетами «На следующий день» был введен Комиссией по регулированию ценных бумаг Китая (CSRC) в 1995 году для внутренних инвесторов, в 2000 году на новый режим были переведены сделки с иностранными инвесторами. По заключению учёных, режим T+1 снизил общий объём торгов и волатильность цен на биржах и положительно повлиял на благосостояние некоторых инвесторов.

Индия завершила поэтапный переход на новый режим в январе 2023 года. Российские площадки перешли на режим торгов Т+1 в июле прошлого года. При этом на СПБ Бирже действует гибридный режим торгов: российские акции и квазироссийские бумаги на бирже торгуются в режиме расчетов «На следующий день», а акции иностранных компаний и ETF в режиме T+2. По данным Bloomberg, Великобритания планирует перейти на режим Т+1 не позднее конца 2027 года. Возможность перехода на T+1 также рассматривают Австралия и Европейский союз.

Зачем биржам T+1?

Переход на однодневный цикл расчетов (T+1) в США был обусловлен двумя ключевыми факторами, указывает старший аналитик департамента торговых идей Halyk Finance Игорь Савченко: высокой волатильностью рынка, вызванной пандемией COVID-19, а также феноменом «мем акций», связанным со стремительным ростом акций GameStop (GME) и их резким падением в январе 2021 года и мае 2024 года. Эти факторы выявили уязвимость контрагентов, столкнувшихся с трудностями в своевременном выполнении собственных обязательств в результате падения стоимости ценных бумаг.

Сокращение периода между заключением сделки и расчетом по ней снижает кредитный риск инвесторов, побуждая участников рынка эффективнее управлять ликвидностью. Это позволяет уменьшить маржинальные требования, что предполагает освобождение значительной суммы средств для вложений в фондовый рынок и снижение издержек на хранение активов, отмечает аналитик.

Как T+1 снижает кредитный риск? Чем больше времени требуется для расчета по сделке, тем выше вероятность того, что ценной бумаги или денег не будет, объясняет директор департамента торговых операций BCC Invest Даулет Беис.

«Допустим, возникла проблема со стороной покупателя, и выяснилось, что счёт не финансируется должным образом или произошла какая-то бухгалтерская ошибка и продавец не владеет правильным количеством акций. Это называется неудачей доставки (FTD). Брокерские компании и клиринговые палаты обычно имеют меры защиты, предотвращающие это, но FTD могут произойти, и чем дольше период между транзакцией и расчетом, тем выше риск. Снижение этого риска является одной из причин, по которой игроки отрасли настаивают на переходе на расчетный цикл Т+1», – указывает он.

Расчеты T+1 связаны с совершенствованием технологий, они требуют более эффективных и оптимизированных операционных процессов, поскольку транзакции должны осуществляться в более короткие сроки, отмечает главный аналитик департамента казначейства АО «Фридом Финанс» Аружан Сагымбаева. При этом переход на однодневный цикл расчетов сопряжен с определенными рисками для участников рынка. В частности, может увеличиться число непроведенных расчетов, так как сокращается время на исправление ошибок. Но при наличии современных технологий эта проблема должна быть минимизирована, уверена Аружан Сагымбаева.

Современные технологии позволяют осуществлять клиринг и расчеты гораздо быстрее, чем это было возможно ранее, добавляют в KASE. А синхронизация режимов торгов между различными биржами упрощает операции для международных инвесторов, что делает рынок более привлекательным и конкурентоспособным.

Однако для перехода на однодневный режим расчетов все участники рынка должны обеспечить совместимость своих систем с новыми требованиями, что может быть сложным и затратным процессом, отмечают аналитики Казахстанской фондовой биржи. Переход на T+1 требует внедрения новых технологий и модернизации существующих систем, компании и инвесторы должны иметь достаточные ликвидные средства для обеспечения расчетов на следующий день, что требует более тщательного планирования и управления финансовыми ресурсами, а быстрое завершение расчетов может увеличить нагрузку на кредитные линии участников.

«Переход на T+1 не просто ускорение существующих процессов, он требует масштабной технологической модернизации, направленной на оптимизацию текущих рабочих процессов. Тем не менее сокращение времени посттрейдинговой обработки с 12 до 2 рабочих часов представляет собой серьёзный операционный вызов и рост рисков проведения расчетов позже требуемого времени», – резюмирует Игорь Савченко.

Что означает T+1 для инвесторов?

Учитывая временную разницу, частные инвесторы не должны заметить значительных перемен от перехода американских площадок на режим торговли T+1 рынков, отмечают в Freedom Broker. Новый режим означает, что теперь для получения дивидендов по американским акциям их можно покупать не за два рабочих дня до даты закрытия реестра (отсечки), а за один рабочий день. Изменения относятся только к покупке ценных бумаг на американских биржах NYSE, NASDAQ и других площадках США. На биржах, не связанных с DTCC, сохраняется режим торгов T+2.

Международные участники рынка столкнутся с рядом сложностей, обусловленных различиями в часовых поясах и необходимостью адаптации компаний к новому регламенту, говорит Игорь Савченко. «Инвесторам из других стран может потребоваться предварительное финансирование в долларах США для создания ликвидности или переход на валютные расчеты T+1, чтобы иметь возможность своевременно рассчитываться по сделкам. Эмитентам придётся наладить эффективное взаимодействие с регистраторами и депозитариями на всех биржах, где обращаются их ценные бумаги, для своевременного обмена информацией о сделках и владельцах акций, особенно в период закрытия реестра», – объясняет он.

Большинство изменений, привнесенных T+1, ощутят на себе брокеры, клиринговые палаты и другие учреждения, осуществляющие свою деятельность на рынке ценных бумаг США, поскольку именно им приходится обрабатывать сделки и расчеты на внутренней стороне, указывает Даулет Беис. Но многие из этих институтов потратили годы на подготовку к новому циклу урегулирования и приложили усилия для того, чтобы все были готовы к переходу, добавляет эксперт.

С некоторыми сложностями могут столкнуться компании с листингом на биржах с разными режимами торгов, указывают в KASE. В частности, у эмитентов может появиться потребность дополнительных мер для управления ликвидностью и кеш-флоу при различных сроках расчетов, трудности могут возникнуть в координации закрытия реестра, различные даты расчетов могут создать сложности при проведении корпоративных мероприятий, таких как выплаты дивидендов или собрания акционеров.

Казахстанские бумаги, торгуемые на разных биржах, не должны столкнуться с проблемами из-за разных торговых режимов, уверена Аружан Сагымбаева, так как данные риски контролируют банки-депозитарии. Такого же мнения придерживаются в пресс-службе Kaspi.kz, ценные бумаги которого имеют листинг на казахстанских площадках и на NASDAQ.

«Мы не ожидаем, что изменение режима торгов как-то скажется на эмитентах. Потому что компании-эмитенты используют фактические данные из реестра на требуемую дату. В реестре акционер появляется в дату расчетов по сделке, а не в дату её заключения. Но самим инвесторам, возможно, стоит уделять больше внимания дате расчетов по сделке, если период её завершения отличается между рынками, на которых торгует бумагами инвестор», – комментируют в Kaspi.kz.

Перейдет ли Казахстан на T+1?

Регламент торгов T+2, по которому работает Казахстанская фондовая биржа, был введен в декабре 2015 года. До этого KASE работала в режиме T+0 с расчетами день в день.

Переход KASE с режима торгов T+0 к режиму T+2 был стратегически важным шагом для улучшения ликвидности на тот период времени, отмечают в пресс-службе биржи. Отложенный срок расчетов дал возможность увеличить объёмы торгов за счёт привлечения большего числа клиентов – участников рынка. К тому же переход на международный стандарт T+2 на тот период времени сделал рынок более привлекательным для иностранных участников. В результате перехода на отложенные расчеты процессы заключения сделок и проведения расчетов улучшились, что способствовало привлечению новых клиентов – участников торгов и стабильному развитию рынка.

В связи с глобальной тенденцией к сокращению расчетного периода с Т+2 на Т+1 KASE изучает данную возможность, практику внедрения и оценку данного перехода со стороны инвесторов, профессиональных участников рынка и регуляторов.

«Вопрос подготовки инфраструктуры требует тщательного анализа, включающего оценку технологических систем и процедур. Переход на новую схему расчетов потребует модернизации технической инфраструктуры, систем клиринга и расчетов, адаптации нормативно-правовой базы для обеспечения соответствия новым требованиям. На стороне членов биржи, Центрального депозитария потребуется отладка процессов и их готовность», – отмечают представители KASE.

В Астанинской международной бирже сообщили, что переход на однодневный расчетный режим не рассматривают: «На рынке AIX не торгуются американские акции и казначейские облигации США. Острой необходимости или потребности у участников рынка AIX в переходе на Т+1 в данный момент нет», – комментируют в пресс-службе Astana International Exchange.