Казахстанский фонд гарантирования депозитов (КФГД) рассказывает, как менялись источники финансирования операций казахстанских банков в результате кризисов, пандемии и внутренних факторов в казахстанской экономике, и оценивает, на какие из них банки могут рассчитывать как на устойчивый ресурс для своих долгосрочных активных операций, передает DKnews.kz.

До глобального финансового кризиса 2008 года казахстанские банки преимущественно финансировались за счёт внешних займов, доля которых составляла более половины в структуре фондирования. Банки активно финансировались за счёт кредитов и еврооблигаций. Внешняя задолженность банков на начало 2007 года превышала 33 млрд долл. США, что составляло 53% от обязательств. Банки не только сами финансировались в валюте, но и предоставляли валютные кредиты населению. Опасность такого положения состояла в том, что банки фактически перекладывали валютные риски на заемщиков, доходы которых в основном были в тенге. Сложившаяся ситуация отразилась на росте кредитных рисков и на финансовом состоянии множества банков. В условиях глобального кризиса банки столкнулись и с другой проблемой – резким снижением ликвидности на мировых финансовых рынках и скачком процентных ставок, что увеличило стоимость заимствования. В тот момент стало очевидно, что структуру фондирования необходимо пересмотреть.

За последние годы ситуация в казахстанском банковском секторе значительно изменилась. Вследствие полученного опыта с целью минимизации валютных рисков в 2016 году была введена мера, запрещающая выдавать ипотечные займы в валюте заемщикам, не имеющим дохода в валюте. Это повлияло на сокращение привлечения внешнего фондирования: банки переориентировались в сторону внутренних источников, к которым относятся депозиты населения.

В данный момент вклады клиентов являются основным и наиболее доступным источником фондирования для казахстанских банков. В результате проводимых реформ, депозитная база казахстанских банков с 2007 по 2024 год увеличилась на 33,8 трлн тенге (более чем в 7 раз). Ежегодный прирост депозитов доходит до 20%. На начало августа 2024 года вклады клиентов банков – физических и юридических лиц составили 38,5 трлн тенге, или порядка 68% фондирования банковского сектора Казахстана.

Банковский сектор стал закрывать свою потребность в фондировании внутренними ресурсами, а значит стал менее подвержен неконтролируемым глобальным шокам.

Внутренняя структура депозитной базы казахстанских банков также претерпевала изменения с течением времени. Одним из ключевых изменений в структуре депозитов за последние годы стало снижение уровня долларизации. С переходом банков на внутренний рынок фондирования должен был произойти рост депозитов в национальной валюте. Однако долгое время больше половины всех вкладов сохранялось в иностранной валюте. Это объяснялось такими факторами, как высокий уровень долларизации экономики, когда ценообразование на рынке движимого и недвижимого имущества исторически было привязано к доллару США, и все крупные сделки осуществлялись в этой валюте. Кроме того, неоднократные резкие девальвации в условиях политики фиксированного курса ослабляли доверие к национальной валюте. В 2016 году правительство начало активно внедрять комплекс мер по дедолларизации экономики. Меры включали запрет на указание цен в иностранной валюте и переход с валютных сделок между резидентами на сделки в тенге. Решающей мерой стало увеличение доходности тенговых вкладов. Одновременно с этим сумма гарантирования по тенговым депозитам была увеличена, а по валютным депозитам, наоборот, снижена. В результате долларизация депозитов начала снижаться. Если ещё в 2015 году доля вкладов физических и юридических лиц в иностранной валюте составляла 72%, то на конец августа 2024 года показатель составляет 26% всех депозитов сектора. Меры, принятые регуляторами банковского сектора, привели к снижению уровня долларизации во всех сегментах депозитного рынка: как по видам вкладчиков, так и по видам депозитов.

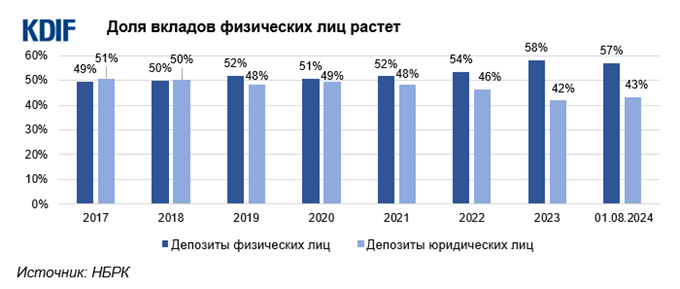

Изменения в структуре фондирования казахстанского банковского сектора во многом стимулировались государством для сохранения стабильности финансового рынка, а в последующем динамика корректировалась уже под влиянием рыночной конъюнктуры. Так, долгое время рост депозитной базы был обусловлен увеличением в равной степени как вкладов физических лиц, так и корпоративных клиентов. Однако начиная с периода пандемии структура депозитов в разрезе вкладчиков незначительно изменилась, и в данный момент наблюдается снижение доли вкладов корпоративного сектора в пользу вкладов физических лиц.

Насколько стабильно фондирование казахстанского банковского сектора сегодня

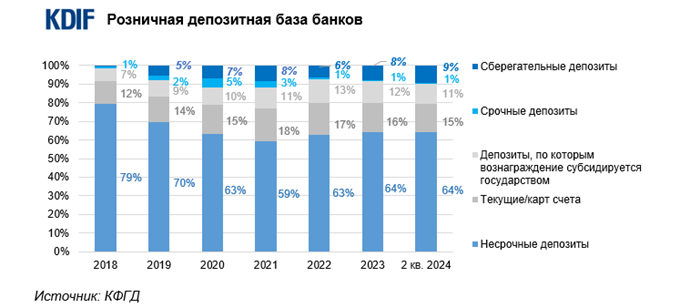

За стабильность фондирования отвечают долгосрочные сегменты депозитов (срочные и сберегательные), на которые банки рассчитывают в качестве источника для своих долгосрочных активных операций. В Казахстане за последние годы рост депозитной базы обусловлен увеличением вкладов всех сегментов. Наибольшую долю исторически занимали несрочные вклады и на сегодняшний день в структуре розничной депозитной базы казахстанских банков они вместе с текущими счетами составляют порядка 80%.

Преобладание несрочных депозитов в фондировании: хорошо это или плохо – зависит от бизнес-модели каждого отдельного банка. Для банков, ориентированных на розничный рынок и краткосрочное потребительское кредитование, преобладание такого же краткосрочного фондирования является комфортным по сопоставимости сроков. Кроме того, несрочные депозиты, несмотря на отсутствие ограничений по их досрочному изъятию, обладают определенной степенью стабильности, так как состоят из средств множества клиентов. В результате, несмотря на ежедневные движения денег, данный сегмент характеризуется низкой концентрацией крупных вкладчиков и сохраняет свою стабильность. Вместе с тем, для банков, заинтересованных в долгосрочном кредитовании, важно по-настоящему стабильное фондирование для снижения разрывов ликвидности и несоответствия сроков активов и пассивов. В среднем в казахстанском банковском секторе мы наблюдаем преобладание долгосрочного кредитования.

Преобладание в структуре активов долгосрочного кредитования – это позитивная тенденция, свидетельствующая о стабильной ситуации в экономике, но для поддержания такой тенденции необходимо дальнейшее развитие устойчивого долгосрочного фондирования банков.

В целях наращивания устойчивого фондирования казахстанские банки создают выгодные условия для сберегательных депозитов, предлагая по ним наибольшее процентное вознаграждение, чем в других депозитных сегментах. Например, в июле 2024 года средневзвешенные ставки по сберегательным депозитам на 2-4 процентных пункта превышали ставки по несрочным депозитам. КФГД, со своей стороны, также вносит вклад в развитие устойчивого фондирования: действующая система гарантирования депозитов направлена на удержание сберегательных вкладов в тенге – именно по этому виду вкладов установлена максимальная сумма гарантии. В результате, несмотря на массовость несрочных депозитов, темпы роста сберегательных депозитов опережают динамику в других сегментах и начиная с середины 2023 года демонстрируют рост более 60%.

Таким образом, фондирование казахстанского банковского сектора под воздействием различных факторов постепенно перестраивается в сторону более устойчивых источников фондирования. КФГД на постоянной основе отслеживает тенденции и продолжает работу по дальнейшему развитию срочного депозитного рынка.